アコムの債務整理でいくら減る?任意整理・個人再生・自己破産の違いと注意点

本記事はPRを含みます

「アコムの返済が毎月ギリギリ」「他社との多重債務もあって、このままでは完済できる気がしない」このような状態まで追い込まれてしまったアコムの借金は、アコムの債務整理(任意整理・個人再生・自己破産など)の手続きで立て直しを図ることができます。

特にアコムについては、任意整理で「将来利息ゼロ+3~5年程度の分割払い」という形を目指すのが実務上のスタンダードです。ただし取引期間が短い・延滞が長い・MUFGグループのローンも絡んでいるといった事情があると、条件が変わってくるため注意が必要です。

また、2007年6月17日以前からアコムやACマスターカードでキャッシングを利用していた方は、過払い金が発生している可能性もあります。過払い金があれば、任意整理と組み合わせることで負担をさらに軽くできるケースも少なくありません。詳しくは別ページ「アコムの過払い金請求」もあわせてご確認ください。

このページでは、アコムに特化した債務整理の考え方・任意整理の最新傾向・MUFG関連ローンの注意点などを整理しながら、「自分はどの手続きが合っているのか」を判断するためのポイントをわかりやすく解説します。

目次【おすすめコンテンツ】

最短1分!まずは気軽にチェック!

杉山事務所の無料減額診断

アコムの借金は債務整理でどこまで減らせる?

アコムからの借入で返済に行き詰まってしまった場合、自力での完済を目指すのか、債務整理で生活の立て直しを優先するのかを早い段階で見極めることが重要です。

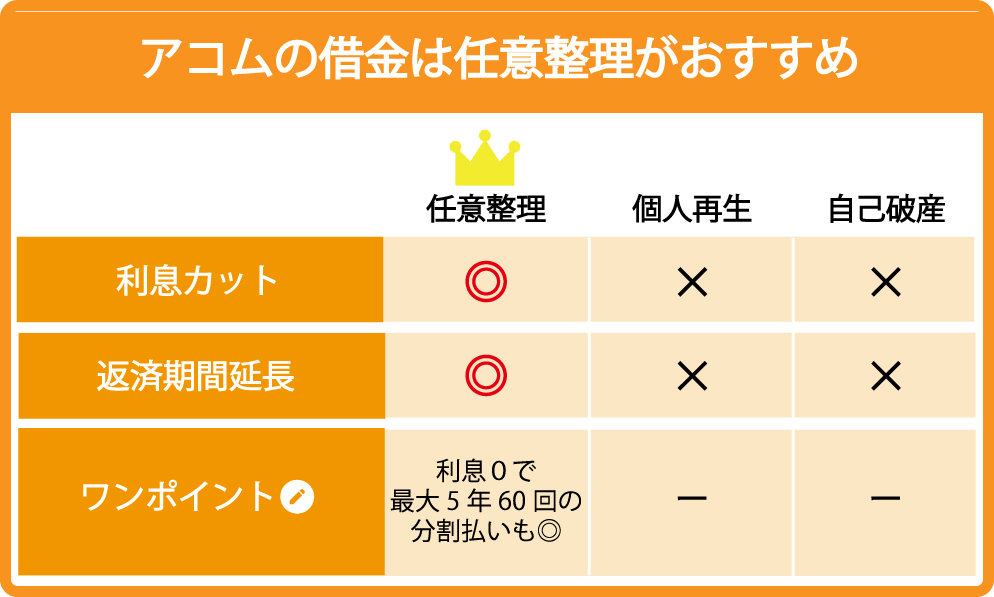

債務整理と一口にいっても、主な手続きは次の3つに分かれます。

- 任意整理:裁判所を通さず、アコムと直接交渉して返済条件を見直す手続き

- 個人再生:裁判所を利用して借金を大幅に圧縮し、自宅などを守りながら分割返済していく手続き

- 自己破産:原則としてすべての借金をゼロにし、生活をやり直すための手続き

どの方法を選ぶかによって、「どこまで減額できるか」「家や車を残せるか」「職業制限があるか」などが大きく異なります。アコム1社だけであれば任意整理が選ばれることが多いですが、複数社の借入や住宅ローンの有無なども含めて総合的に検討する必要があります。

「毎月の返済額を減らしたい」「今後の利息を止めたい」というニーズが強い場合は任意整理、「元金そのものを減らさないと完済が難しい」という場合は個人再生や自己破産といったイメージで考えると整理しやすいでしょう。

アコムの借入条件と「返しても減らない」仕組み

アコムの借金が膨らみやすい理由を理解しておくと、「どこから手を打つべきか」「どのくらいのペースで返せば良かったのか」が見えやすくなります。

アコムの基本的な貸付条件

アコムのカードローンは、原則として次のような条件で貸し付けがおこなわれます。

| 契約極度額 | 1万円~800万円(審査により決定) |

|---|---|

| 金利(実質年率) | 年3.0%~18.0%(初回は上限金利が適用されるケースが多い) |

| 遅延損害金 | 年20.0% |

| 返済方式 | 定率リボルビング方式(残高に一定割合を掛けて毎回の返済額を計算) |

アコムに限らず、消費者金融のカードローンは「いつでも借りられて、最低返済額も低め」に見える一方で、長期間ダラダラ利用すると利息負担が非常に重くなるという特徴があります。

最低返済額だけだと利息ばかり払う状態に

アコムでは、借入残高に対して一定割合を掛けて「毎月いくら返済すればよいか」が計算されます。たとえば契約極度額30万円以下なら、残高の4.2%以上が目安です。

一見すると「月々の返済額が小さくてラク」に感じますが、最低額だけの返済を続けていると、なかなか元金が減らず、利息を払い続ける期間が長引いてしまうのが落とし穴です。

| 10万円を年18.0%で借入・最低額だけ返済 | 返済期間が長くなり、利息だけで数万円発生することもある |

|---|---|

| 30万円を年18.0%で借入・追加借入も併用 | 返済してもまた借りる状態が続き、残高が減らない「自転車操業」に陥りやすい |

「返しているのに残高がほとんど減らない」と感じ始めたタイミングは、任意整理などの債務整理を真剣に検討すべきサインといえます。

アコムに対する3つの債務整理方法を比較

アコムの借金を整理する際に選択肢となる主な手続きの特徴を、簡単に比較しておきましょう。

| 手続きの種類 | 主な効果と特徴 |

|---|---|

| 任意整理 |

|

| 個人再生 |

|

| 自己破産 |

|

アコム1社または少数の社数にとどまっている場合は、まず任意整理で立て直せるかどうかを検討するのが一般的です。住宅ローンや自動車ローンを抱えている、借金総額が大きく返済のめどが立たないといったケースでは、個人再生・自己破産を含めて検討することになります。

アコムの任意整理の最新傾向と和解の目安

ここからは、実際にアコムを任意整理する場合にどのような条件が目指せるのか、最新の傾向を踏まえて整理していきます。

基本線は「将来利息カット+3~5年分割」

アコムは、他の大手消費者金融と比べても任意整理に応じる傾向がある債権者といわれています。実務上は、次のような条件を目標に交渉されるケースが多く見られます。

| 和解条件の目安 |

|

|---|

ただし、取引期間が短い・直近で新規借入を繰り返している・延滞が長期化しているといった事情があると、60回までの長期分割が認められにくかったり、将来利息の一部を付けた条件を求められることもあります。

月々の返済額イメージ

具体的な負担感をイメージしやすくするため、アコムの任意整理でよくあるパターンを簡単にシミュレーションしてみます(あくまで目安の一例です)。

| 残債50万円・将来利息カット・60回払い |

|

|---|---|

| 残債80万円・将来利息カット・48回払い |

|

「今の返済額だと生活費が足りない」という状態でも、任意整理で将来利息を止め、返済期間を調整することで、現実的な返済プランに組み直せる可能性が十分あります。

取引期間が短い・延滞中の場合の注意点

アコムの任意整理では、次のようなケースで条件が厳しくなりやすいため注意が必要です。

| 取引1年未満など短期利用 | 将来利息の完全カットが認められず、年数%の利息を付けた和解を求められるケースがあります。分割回数も36回程度にとどまることが多い傾向です。 |

|---|---|

| 長期延滞・返済実績が乏しい | 滞納利息・遅延損害金の扱いがシビアになりやすく、「これ以上分割を伸ばしても完済が難しい」と判断されると任意整理自体を断られる可能性もあります。 |

| 安定収入が見込めない | パートやアルバイトでも一定の収入があれば交渉は可能ですが、収入が極端に不安定な場合は個人再生・自己破産を含めた検討が必要です。 |

こうした判断は最新の実務傾向を把握している専門家でないと難しい部分です。自己判断で「どうせ無理だ」とあきらめてしまう前に、一度無料相談で状況を整理してもらうことをおすすめします。

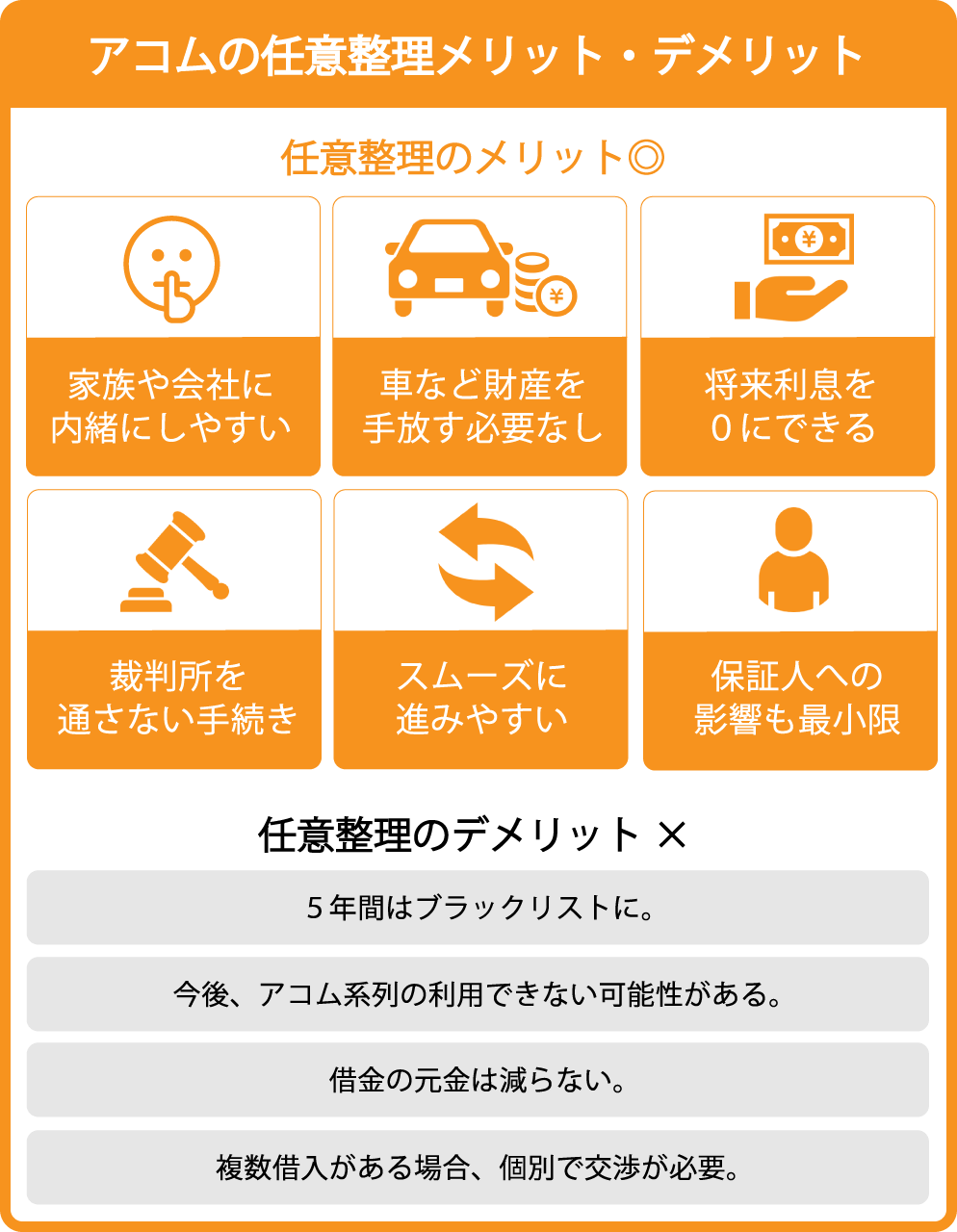

アコムの任意整理のメリット・デメリット

任意整理はアコムの借金問題に対してよく選ばれる手続きですが、メリットだけでなくデメリットも理解したうえで判断することが大切です。

主なメリット

1. アコムからの督促が止まり、返済もいったんストップ

専門家に依頼して受任通知がアコムに届くと、その日以降の督促電話やハガキは原則としてストップします。返済も一時的に猶予されるため、精神的な負担を軽くしながら今後の方針を考える時間を確保できます。

2. 将来利息をカットして元金だけの返済に

任意整理の大きなメリットは、将来発生するはずだった利息をゼロにしてもらえる可能性が高いことです。今後支払うべき利息がなくなることで、返済総額を大幅に抑えられます。

3. 裁判所を通さないため、家族や職場に知られにくい

任意整理は裁判所を利用しないため、官報への掲載や職業制限もありません。書類のやり取りも専門家とアコムの間で完結することが多く、「家族に秘密で進めたい」「会社に知られたくない」という方にとって現実的な選択肢になります。

4. 財産を手放さずに済む

自己破産のように高価な財産を処分する必要はなく、自宅や車などを手放さずに済むケースがほとんどです。生活の土台を維持しながら借金問題だけを整理したいという方にとって大きなメリットです。

主なデメリット

1. 信用情報に事故情報が登録される

任意整理を行うと、おおむね5年間程度は「ブラックリスト状態」となり、新たなカードローンやクレジットカードの審査には通りにくくなります。ローンに頼らない生活設計が必要になりますが、裏を返せば「借金に頼らない生活習慣を身につける期間」ととらえることもできます。

2. 元金は原則として全額返済が必要

任意整理はあくまで「将来利息のカット+分割回数の調整」が中心の手続きです。元金そのものを大きく減額したい場合には、個人再生や自己破産も候補に入れて検討する必要があります。

3. アコムやMUFGグループの利用は将来も難しくなる可能性

任意整理の履歴は、アコム内部でも一定期間記録が残ります。信用情報の事故情報が消えたあとでも、アコムやアコム保証のカードローン(バンクイック等)の審査には通りにくいと考えておいた方が現実的です。

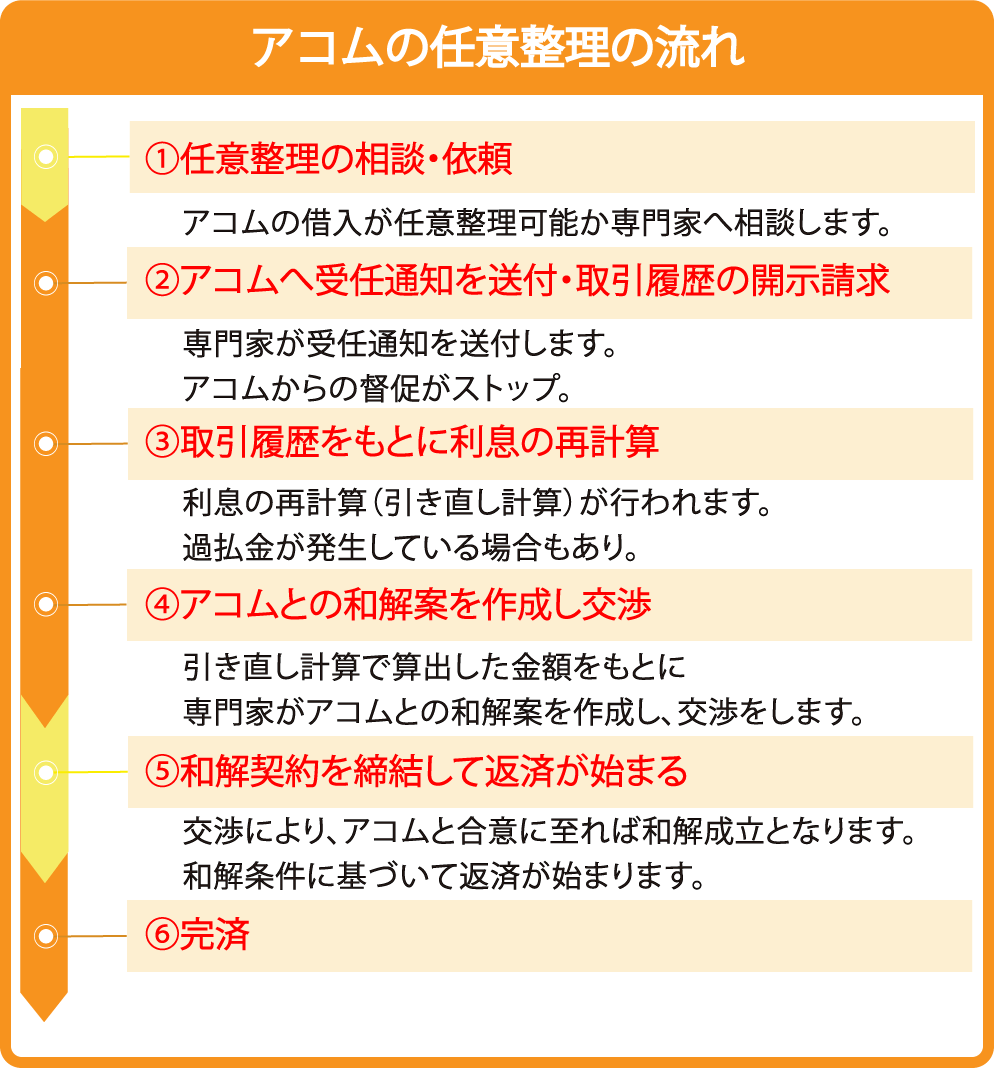

アコムの債務整理の流れ(相談~完済まで)

実際にアコムの任意整理を進める場合の大まかな流れを確認しておきましょう。

STEP1:専門家への無料相談・方針決定

まずは、債務整理を得意とする弁護士・司法書士事務所に相談します。アコムの借入額や他社借入、家計の状況などをヒアリングしたうえで、任意整理・個人再生・自己破産のどれが最適か一緒に検討してもらいます。

STEP2:受任通知の送付・取引履歴の取り寄せ

任意整理で進めることが決まったら、専門家がアコムに「受任通知」を送付します。同時に取引履歴の開示請求を行い、正確な残高とこれまでの利息の状況を確認します。

この段階で、アコムからの督促は原則としてストップし、返済もいったん中断できます。

STEP3:引き直し計算・和解案の作成

開示された取引履歴をもとに、法律上の上限金利に引き直した計算を行い、本来支払うべきだった残高を確定させます。2007年6月17日以前からの取引があれば、過払い金の有無もあわせてチェックします。

そのうえで、「将来利息ゼロ・〇回払い」といった和解案を作成し、アコムとの交渉に入ります。

STEP4:アコムとの和解成立・返済開始

アコムとの間で和解内容がまとまると、和解書が取り交わされ、今後は和解書の内容に沿って返済を行っていくことになります。返済方法は、指定口座への振込返済になることが一般的です。

返済が始まったあとは、家計簿アプリなども活用しながら、遅延・延滞を絶対に起こさないことが何より大切です。

STEP5:完済・家計の立て直し

和解条件どおりに返済を続ければ、3~5年ほどでアコムの債務は完済となります。完済後は、「借金に頼らない生活に切り替えること」が最大のテーマです。

専門家の中には、債務整理後の家計管理や貯蓄の方法までアドバイスしてくれる事務所もあります。完済をゴールではなく「再スタート」ととらえ、同じ失敗を繰り返さない仕組みづくりを意識しましょう。

MUFG関連ローン・ACマスターカードの注意点

アコムの債務整理では、「アコム以外の借入の中に、アコムが保証会社のローンが紛れていないか」を確認することがとても重要です。

三菱UFJ銀行・auじぶん銀行などのカードローン

三菱UFJ銀行のカードローン(バンクイックなど)や、auじぶん銀行のカードローンの中には、アコムが保証会社になっている商品があります。

- 延滞が続くと、アコムが銀行に立替払い(代位弁済)を行い、債権者がアコムに移る

- 結果として、銀行ローンもアコムと一括して任意整理の交渉対象になることが多い

- 給与振込口座が三菱UFJ銀行の場合は、口座凍結や相殺のリスクにも注意

「アコムだけ任意整理の対象にしたつもりが、MUFG関連のローンも影響を受けた」ということにならないよう、事前に借入状況を一覧化して専門家に共有しておくことが大切です。

ACマスターカード利用者のポイント

アコム発行の「ACマスターカード」を利用している場合、ショッピング枠とキャッシング枠のどちらもアコムが債権者となります。

- 任意整理では、ショッピング・キャッシングをまとめて交渉するのが原則

- カードは和解成立とともに利用停止・解約となるのが一般的

- 公共料金やサブスクの引き落としに使っている場合は、早めに別カードや口座振替へ切り替えが必要

「キャッシングだけ任意整理の対象にしたい」といった希望がある場合でも、アコム側が応じるかどうかは事案次第です。事前に専門家へ方針を確認しておきましょう。

アコムの債務整理でよくある質問

Q. アコムだけを任意整理して、他社のカードやローンはそのまま返済し続けても大丈夫ですか?

Q. アコムだけを任意整理して、他社のカードやローンはそのまま返済し続けても大丈夫ですか?

アコムだけを選んで任意整理する「選択的任意整理」は、実務上よく行われています。ただし、アコム保証の銀行カードローンなど、同じグループの債務が絡んでいる場合はまとめて交渉対象とせざるを得ないこともあります。

また、他社分をそのまま返済し続ける場合でも、「今後数年間きちんと支払っていけるか」という家計全体の見直しが不可欠です。アコムだけ任意整理しても、他社の返済が原因で再び行き詰まってしまっては意味がありません。

Q. アコムを任意整理すると、家族や勤務先に知られてしまいますか?

Q. アコムを任意整理すると、家族や勤務先に知られてしまいますか?

任意整理は裁判所を通さない手続きのため、官報に氏名が載ることはありません。また、アコムや専門家から勤務先へ連絡がいくことも通常はありません。

ただし、自宅に届く郵便物や、これまでアコムからの引き落としがあった口座の動きなどから、家族に勘づかれる可能性はゼロではありません。心配な場合は、郵送物の宛名や連絡方法について、事前に事務所へ相談しておくと安心です。

Q. 任意整理か自己破産か、どちらを選ぶべきか判断できません。

Q. 任意整理か自己破産か、どちらを選ぶべきか判断できません。

どちらが適しているかは、「今後の収入見込み」と「借金総額」、そして「守りたい財産の有無」によって変わります。

- 安定収入があり、元金を3~5年で返していける見込みがある → 任意整理が第一候補

- 住宅ローン付きのマイホームを守りたい → 個人再生を検討

- 収入が少なく、どの返済計画も現実的でない → 自己破産を含めて検討

アコム1社だけなら任意整理で解決するケースも多いため、まずは任意整理を前提に試算してもらい、難しければ他の手続きも比較するという流れが一般的です。

Q. 2007年以前からアコムを利用しています。過払い金と任意整理は同時にできますか?

Q. 2007年以前からアコムを利用しています。過払い金と任意整理は同時にできますか?

2007年6月17日より前からアコムやACマスターカードでキャッシングをしていた場合、利息制限法を超える金利で支払った利息が過払い金になっている可能性があります。

過払い金が発生していると、①過払い金で残債を圧縮したうえで任意整理、②アコムに対しては過払い金請求のみといった選択肢が生まれます。どのパターンが有利かは、取引履歴を精査しないと判断できないため、専門家に引き直し計算を依頼することをおすすめします。

アコムの借金で悩んだら早めに専門家へ相談を

アコムの借金問題は、放置していても自然に解決することはありません。むしろ利息や遅延損害金が膨らみ、督促・一括請求・法的手続きといった形で状況が悪化していくのが一般的です。

一方で、債務整理の専門家に相談し、任意整理や個人再生・自己破産といった手続きを適切に選択すれば、今の苦しい状況から抜け出して生活を立て直すことは十分に可能です。

当サイトでは、アコムをはじめとする消費者金融の債務整理に豊富な実績を持つ事務所をご紹介しています。相談は無料・全国対応の事務所も多いため、「返済が厳しくなってきた」と感じた段階で、一度専門家の意見を聞いてみてください。

ひとりで抱え込まず、早めの相談が「最小の負担で解決する」ための一番の近道です。

最短1分!まずは気軽にチェック!

杉山事務所の無料減額診断

※本記事は一般的な情報提供を目的としたものであり結果を保証するものではありません。地域の運用や事案の内容により結論は異なります。最終判断は必ず専門家への相談により行ってください。