クレジットカードの引き落としができなかった翌日に起きることと動き方

クレジットカードの引き落としに失敗した翌日が不安です

昨日、メインで使っているクレジットカードの支払日で、三井住友銀行の口座からの引き落とし予定でした。ところが給料日前で残高が足りず、今朝スマホの通帳アプリを見たら「引落不能」と表示されていて冷や汗をかいています。

カードは1枚だけですが、公共料金とスマホ代もそのカード払いにしており、今もスマホ決済に登録して毎日の買い物に使っています。今手元にある現金は2万円程度で請求額は5万円弱あり、今日中に不足分を用意するのは正直難しいです。家族にはカードの使い過ぎを知られたくないので、督促の電話やハガキが来るのか、いつカードが止められてしまうのか、引き落としに失敗した翌日以降にどんな流れになるのか知りたいです。

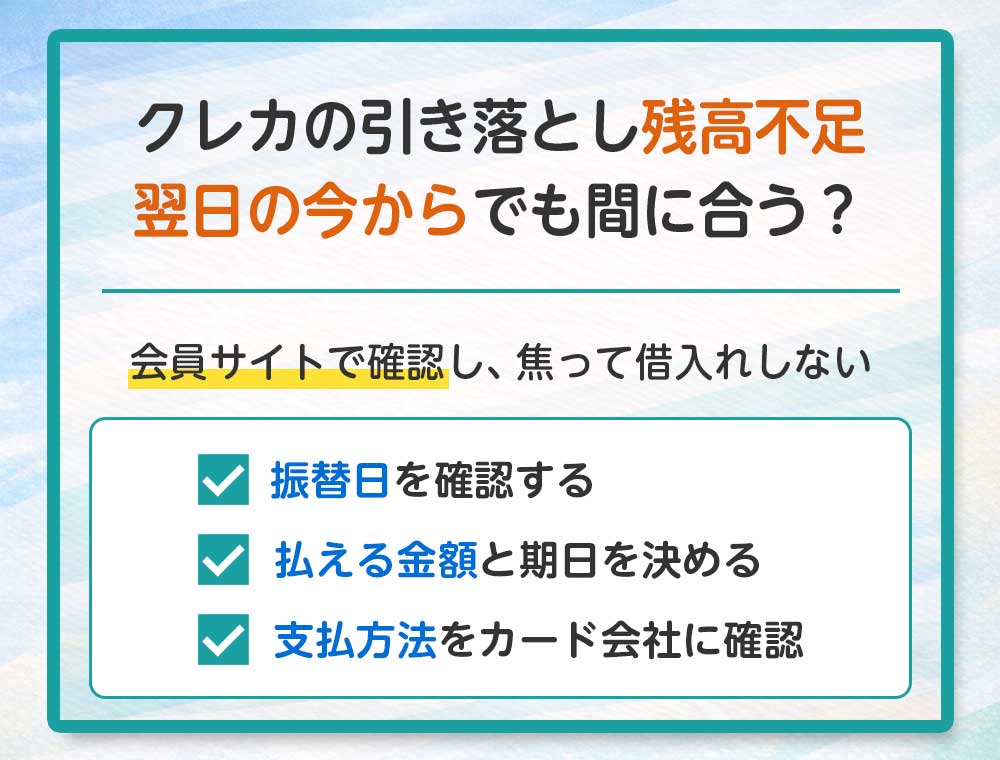

引き落とし翌日は利用停止や督促より先に支払方法と期限を決めて動く

クレジットカードの引き落としができなかった翌日は、すぐにカード会社の会員サイトや通帳アプリで状況を押さえ、支払える金額と期日を決めたうえでカード会社に支払方法の案内を受ける動きが欠かせません。何もせず数日過ぎると利用停止が長引いたり、遅延損害金が膨らんだりしやすくなります。

翌日であれば、多くの場合まだ法的な手続きや信用情報への登録には進んでおらず、再振替や振込、コンビニ払いなど人によって選べる選択肢があります。家族に知られたくない場合も、電話の時間帯や郵送物の扱いをこの段階でカード会社と相談できるので、「もう遅い」と思い込まず、今日のうちにできることから1つずつ進めていくことが大切です。

支払日に残高不足で引き落としができず、翌朝になってスマホの通帳アプリで「引落不能」を見つけると、「もうカードが止まるのか」「家族にバレるのか」と頭が真っ白になりがちです。特に、メインカード1枚に公共料金やスマホ代、日々の買い物まで集中していると、そのカードが使えなくなった時の生活への影響も気になるところです。

この記事では、引き落としに失敗した「翌日」に何が起こりやすいか、三井住友銀行などの口座引き落としを利用している人が会員サイトや通帳アプリだけで把握できる情報、そのうえでカード会社にどう支払うかを決める手順を具体的に整理します。

この記事でわかること

引き落とし翌日に会員サイトと通帳アプリで状況を把握する

まず、昨日の引き落としが本当に失敗しているのか、そして再振替や別の支払方法が案内されていないかを、パソコンやスマホから確認します。ここで「どのカード会社か」「請求額はいくらか」「引き落とし口座はどこか」がはっきりしないと、この後の対応がすべてあいまいになってしまいます。

WEB明細で引き落とし結果と再振替予定日を確認する

クレジットカードの会員サイトやアプリにログインし、支払金額と支払状況の画面を開きます。そこに「振替不能」「口座振替不能」「未入金」などの表示があれば、昨日の引き落としが行われていないことを意味します。

同じ画面やお知らせ欄に「再振替予定日」や「振込先口座」「コンビニ払込用バーコード」などが表示されている場合もあります。翌日中に再振替日や支払方法が示されているかどうかを見ておくと、焦って間違った行動を取らずに済みます。

通帳アプリで残高と入金予定日を確かめる

次に、三井住友銀行など引き落としに指定している口座の通帳アプリやネットバンキングを開きます。昨日の入出金明細に「カード会社名+引落不能」などのメモがあれば、引き落としが試されて失敗したことが裏付けられます。

同時に、給料や他の入金がいつ入る予定かも確認しておきます。給料日までに用意できる金額の目安が分かると、後でカード会社に連絡する際に「何日にいくら払えるか」を具体的に伝えやすくなります。

翌日中に使える支払方法と期限をカード会社別に整理する

状況が分かったら、「今日から数日のうちにどの方法で払うか」を決めます。カード会社ごとに、再振替があるかどうか、コンビニ払いが使えるかどうかが違うため、自分のカードのルールを把握することが欠かせません。

よくある支払方法と手続き窓口を一覧にする

一般的なクレジットカード会社では、引き落としに失敗した場合に次のような方法が用意されていることが多いです。会員サイトの案内と照らし合わせながら、自分に当てはまるものを押さえておきます。

| 再振替がある場合 | 「〇日再振替予定」と書かれている会社では、指定日までに引き落とし口座へ入金しておけば、自動で再度引き落とされることがあります。口座への入金は前営業日や当日の午前中など、入金締切の時間帯も合わせて確認します。 |

|---|---|

| 振込専用口座への支払い | 会員サイトや郵送のお知らせに「振込先口座」が書かれている場合、そこへ自分で振り込みます。振込期限が決まっていることが多いため、その日付までに送金できるかを先に計算しておきます。 |

| コンビニ払い | 払込票やアプリのバーコードでコンビニ支払いができる会社もあります。支払期限を過ぎるとバーコードが無効になるケースもあるため、期限を過ぎた払込票を使っても入金と扱われないリスクがある点に注意が必要です。 |

どの方法が使えるかはカード会社によって違うため、「他社の体験談」ではなく、自分のカードの案内だけを基準に考えた方が安全です。

翌日中に用意できる金額と支払期日を先に決める

支払方法を選ぶ前に、まず自分の家計から「今日から給料日までに現実的にいくら捻出できるか」を計算します。手元の現金2万円に加え、数日以内に入る予定の収入や、生活費を削れば回せる金額をざっくりでも書き出してみます。

このとき、家賃や食費まで削って無理に全額を早く払おうとすると、他の支払いが滞るリスクがあります。翌日中に「いくらならいつまでに支払えるか」を決めておくと、次の連絡の場面で話を進めやすくなります。

翌日から数日間で起きやすいリスクの流れを知る

「翌日に引き落としができなかった」と聞くと、すぐにブラックリスト入りや裁判所の手続きが頭をよぎるかもしれません。しかし、実際にはそんなに即座に最悪の事態へ進むことは多くありません。どのタイミングでどんな変化が起きやすいかを、ざっくり把握しておくと過度に怖がり過ぎずに済みます。

支払い遅れが数日〜数週間続いた場合の一般的な流れ

あくまで一般的なイメージですが、支払い遅れが続いたときの変化は次のような順番で進むことが多いです。

| 支払日〜翌日 | 口座引き落としができず「振替不能」の状態になります。この段階では、自分から動けば再振替や振込などでスムーズに解決できる可能性が高い時期です。 |

|---|---|

| 数日〜1週間程度 | カードの一時的な利用停止や、メール、アプリのお知らせが届き始めます。ここで放置すると、遅延損害金が日々加算されていくため、遅れてもこの期間のうちに対応したいところです。 |

| 1〜2か月程度 | ハガキや封書での督促が増え、電話連絡の回数も増えていきます。長く放置すると、信用情報機関への「延滞情報」の登録につながり、他のローンやカードにも影響が及ぶおそれがあります。 |

翌日なら、まだ一番上の段階です。このタイミングで動けば、家族に知られずに処理できる余地も大きく残されています。

翌日から何日までを「猶予」と考えるか

法的に「ここからが完全にアウト」という線引きがあるわけではありませんが、支払日からおおむね1か月以内に入金が完了しているかどうかが、その後の信用情報への影響を大きく左右しやすい目安になります。

翌日の段階では、遅れても数日〜数週間以内に現実的な支払計画を立てることで、長期延滞に進むリスクをかなり抑えられます。

カード会社へ電話やチャットで伝える内容を準備する

会員サイトや通帳で状況と支払える金額の目安を把握したら、カード会社のコールセンターやチャットサポートに連絡する段階です。ここで慌てて電話しても、何を聞きたいのか、いついくら払えるのかが伝えられないと、話が堂々巡りになってしまいます。

電話する前にメモしておきたい3つの情報

カード裏面やWEBの問い合わせ番号に電話する前に、次の3つをメモに書き出しておくとスムーズです。

- 昨日引き落としができなかった請求額と、カード会社名、支払日

- 引き落とし口座の残高と、給料日など今後の入金予定日

- 自分が現実的に支払える金額と、その支払予定日

この3点がはっきりしていれば、「全額をすぐに用意できませんが、〇月〇日までにいくら支払いたい」という形で話を進めやすくなります。

実際に伝える言い方の一例

電話がつながったら、最初に「昨日の口座振替ができなかった件で支払方法を伺いたいです」と用件を伝えます。そのうえで、次のような流れで話すと本題に入りやすくなります。

- 「昨日〇月〇日の引き落としで、〇〇カードの口座振替ができなかったと通帳に表示されていました」

- 「現在の口座残高は〇万円で、給料が〇月〇日に入る予定です」

- 「遅れてしまい申し訳ありませんが、〇月〇日までに〇万円までは支払うことができます。支払方法と、利用停止がいつ解除されるか教えてください」

家族に知られたくない場合は、「自宅にハガキや封書をどの程度送る予定か」「勤務先に電話が入る可能性があるか」もこのタイミングで聞いておくと、後で慌てずに済みます。

引き落とし翌日にやりがちな危ない対応を避ける

引き落としに失敗した翌日は、「とにかく今だけ乗り切りたい」という気持ちが強くなり、長い目で見ると損の大きい選択をしがちなタイミングでもあります。短期的に助かったように見えても、数か月後の自分をさらに苦しめる行動は避けたいところです。

別のクレカやカードローンで穴埋めしない

よくあるのが、他社のクレジットカードやカードローン、キャッシングを使って不足分を借りてしまうケースです。一時的には支払日を乗り切れても、翌月以降の返済額が増えることで家計全体が崩れ、結局どのカードも払えなくなる危険があります。

特に、すでにリボ残高が多い状態でさらに借り増しすると、残高が雪だるまのように増えやすくなります。翌日の時点で足りない分があるなら、「借りて埋める」ではなく、支払額そのものをどうするかをカード会社と一緒に考えた方が安全です。

何も連絡せずに自分の判断だけで分割や一部入金にする

カード会社からの案内を見ずに、自分の判断だけで適当な金額を振り込んだり、勝手に分割払いのつもりで一部だけ入金してしまう人もいます。しかし、カード会社が把握していない支払方法の変更は、延滞扱いのままになる可能性があります。

どうしても全額が難しい場合は、「いくらならいつ払えるか」を整理したうえで、必ずカード会社側の了承を取った形で支払方法を変えてもらう方が、後々のトラブルを避けやすくなります。

翌日以降も支払いが厳しい場合の見直しと債務整理の目安

今回だけでなく、毎月のように「支払日前に残高が足りなくなる」「給料日まで遅らせないと払えない」という状態が続いている場合、単に翌日の対処だけでは根本的な解決になりません。

家計の中でカード返済が占める割合を数字で把握する

まず、手取り収入に対してクレジットカードやカードローンなどの返済額がどのくらいの割合になっているかを計算します。手取り20万円で毎月のカード返済が6万円なら、返済比率は3割です。

一般的に、返済が手取りの3割を超えてくると、生活費や急な出費にしわ寄せが出やすくなり、今回のような引き落とし不能が繰り返される危険が高まります。翌日の対処をしながら、家計全体も数字で見直していく意識が欠かせません。

返済が追いつかない状態が続くなら債務整理も視野に入れる

支払期日を少しずらしても、毎月の返済が苦しくてまた残高不足になるようなら、利息カットや分割条件の見直しなど、債務整理を検討するタイミングに入っている可能性があります。

特に、複数のカードで引き落とし不能や遅れが重なっている場合や、リボ残高が減るどころか増えているようなケースでは、自力でやりくりし続けるほど状況が悪化しがちです。早めに専門家に現状を伝え、無理のない返済計画が組めるかどうかを確認しておくと、延滞が長期化する前に方向転換しやすくなります。

まとめ

クレジットカードの引き落としができなかった翌日は、会員サイトと通帳アプリで状況を把握し、翌日中に使える支払方法と現実的な支払期日を決めたうえでカード会社とやり取りすることが大切になります。昨日の引き落としに失敗しただけの段階なら、まだ利用停止や信用情報への影響を抑えながら対応できる余地も残っています。それでも、手元の現金が足りないことや家族にバレたくない気持ちがあると、「どう話を切り出せばいいか分からない」と動きが止まりやすい場面でもあります。

この記事で整理したように、まずは「いくらならいつ払えるか」を数字で決めてからカード会社に支払方法を聞くことで、感情的にならずに話を進めやすくなります。それでも、毎月のように残高不足で引き落としができない状態が続いているなら、一時しのぎではなく返済そのものの見直しが必要になっているサインかもしれません。

複数のカードや消費者金融の返済が重なっている場合や、今回のような引き落とし不能が今後も起こりそうな場合には、債務整理に強いおすすめ事務所ランキングで、家計の状況や家族に内緒にしたい事情も含めて相談しやすい事務所を比較してみてください。自分の収入や生活ペースに合った返済方法を一緒に考えてもらうことで、同じ不安を翌月以降も繰り返さないための次の一歩が見えてきます。

借金問題に強い杉山事務所の無料相談

| おすすめの理由 |

|---|

| 毎月1万件以上の豊富な実績 |

| 初期費用や相談料が無料 |

| 過払い金の回収額が毎月1億円以上 |

※本記事は一般的な情報提供を目的としています。状況により最適な対応は変わるため、不安が強い場合は早めに専門家へ相談してください。